Activision Blizzard: Ergebnis 2. Quartal mit Qualitätsschwächen

Aktienverkauf im Themendepot Zukunftstechnologien

Am 04.08. legte der weltgrößte Entwickler von Online-Spieleformaten und entsprechender Software ACTIVISION BLIZZARD (US00507V1098) ebenso und in ähnlicher Größenordnung wie sein von uns gleichfalls in den Depots allokierter japanischer Pendant CAPCOM (JP3218900003; siehe unsere Analyse vom 09.08.) erstklassige Zahlen zum 2. Quartal 2020 vor, die jedoch auch nach Einschätzung des Activision-Vorstands gleichermaßen stark von der Sonderkonjunktur einer verstärkten Spiele-Freizeitbeschäftigung in den eigenen vier Wänden im Zuge der ausgebreiteten Corona-Pandemie geprägt waren.

So verzeichnete Activision Blizzard, getragen von seinen weltführenden und jeweils in den Top 10-Verkaufsrängen liegenden 2 Blockbuster-Spieleserien des Abenteuer-Action-Genres „Call of Duty“ und „World of Warcraft“ im 2. Quartal gegenüber dem Vorjahr ein sattes Umsatzplus von + 38 % auf 1,93 Mrd. USD, dem sogar eine Nettogewinnsteigerung von + 54 % auf 631 Mio. USD oder umgerechnet 0,81 USD je Aktie folgte (zum Vergleich etwas moderateres Quartalsergebnis von CAPCOM mit seinen Blockbuster-Spieleserien „Resident Evil“ und „Monster Hunter“: Umsatz + 32 %, Reingewinn + 44 % gegenüber Vorjahr).

Mit diesen Zahlenpräsentationen übertraf Activision Blizzard die Analysten-Konsensschätzungen ebenfalls deutlich, die zuvor lediglich von einer Umsatzerzielung von 1,70 Mrd. USD, gepaart mit einem Reingewinn von 0,59 USD je Aktie ausgegangen waren.

Auch die Zahl der sog. „Monatlich aktiven Nutzer“ (MAU’s), die pro Monat jeweils mindestens 1 Onlinespiel des Konzerns entweder per Smartphone-App oder über das Internet heruntergeladen haben, erhöhte sich im Zuge der Corona-Ausgangseinschränkungen gegenüber dem Vorjahr um 31 % auf 428 Mio. Kunden.

Die am stärksten gefragten Spiele mit den dadurch höchsten Umsatzlieferungsbeiträgen waren im 2. Quartal dabei zum einen das genau passend zum Corona-Hauptausbruch in den USA ab dem 11. März eingeführte und bis Anfang August bereits 75 Millionen mal heruntergeladene, kostenlos beziehbare Spieleformat „Call of Duty – Warzone“ (= eine mit umfangreicheren Features ausgestattete Sequel-Auskopplung aus dem Hauptformat „Call of Duty – Modern Warfare“), zum anderen die Smartphone-Version „Call of Duty Mobile“.

Mit diesen Umsatzerfolgen von „Call of Duty“ konnte der zweite Blockbuster „World of Warcraft“ im 2. Quartal zwar nicht mithalten, verzeichnete nach Konzernangaben aber gegenüber dem Vorquartal dennoch einen nicht näher bezifferten Umsatzanstieg.

Allerdings lag ein klarer Wermutstropfen in der Qualität der Ergebnisvorlage von Activision Blizzard (den vergleichsweise Capcom in dieser Form nicht aufwies) darin, dass der 38 %ige Umsatzanstieg besonders stark von dem jedoch mit 28% Umsatzbeitrag grundsätzlich unterproportionalen und zudem eher margenschwächeren Internet-/Smartphone-Direktabruf einzelner Spiele geprägt war (Umsatzplus im 2. Quartal: + 49 %), während es der mit einem Umsatzbeitrag von 72 % klar dominierende Spieleabsatz über langfristig wesentlich ertragsstabilere und lukrativere Download-Abonnements „nur“ auf einen Umsatzzuwachs von + 35 % brachte.

Dieses Qualitätsmanko in der Ergebnisvorlage, das speziell institutionelle „Profi“-Anleger in den USA selbst bei quantitativ besten Zahlen üblicherweise konsequent abstrafen, war daher auch ein Grund, warum die Activision-Aktie sofort nach der Ergebnisvorlage und bis zuletzt kontinuierlich verstärkt zu einer zunehmenden Schwächeneigung überging.

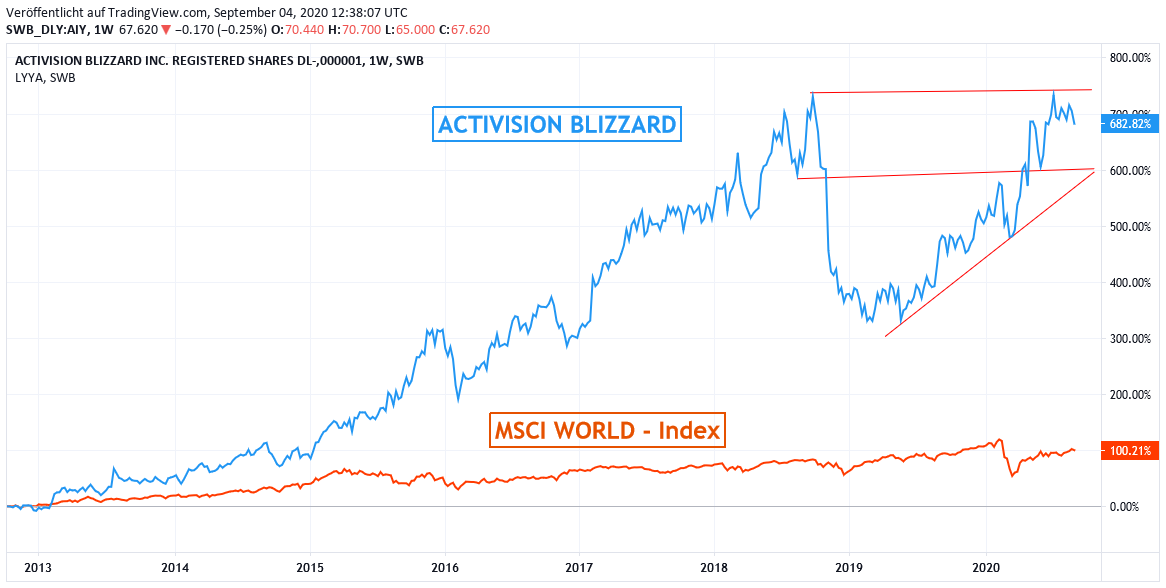

Chart: ACTIVISION BLIZZARD gegen MSCI WORLD – Index (jeweils in Euro)

Der andere mindestens genauso triftige Grund für die zuletzt klar eingeleitete Aktienkonsolidierung lag jedoch darin, dass der Konzernvorstand die begünstigende Sonderkonjunktur der Corona-Pandemie im 2. Quartal unumwunden einräumte, und für das 3. Quartal 2020 mit einem geschätzten Umsatz von nur 1,8 Mrd. USD sowie eines Nettogewinns von 0,75 USD je Aktie ein Ergebnis in Aussicht stellt, das auf beiden Ebenen jeweils moderat hinter den Zahlen des 2. Quartals zurückbleiben dürfte (angeführte Gründe hierfür: allgemeine Konjunkturschwäche, deutlich gestiegene Arbeitslosigkeit mit daher künftig vermuteten Budgeteinschränkungen vieler Spielenutzer, anhaltende Belastung des Einzelhandelsabsatzes, möglicherweise zunehmender Absatzpreisdruck).

Auch für das Gesamtjahr 2020 prognostiziert Activision mit einem geschätzten Umsatzvolumen von rd. 7,3 Mrd. USD sowie einem Reingewinn von 2,87 USD je Aktie nun ein Konzernergebnis, welches insgesamt noch leicht schwächer als das gesamte 3. Quartal (hochgerechnet auf 1 Jahr) ausfallen dürfte und somit also in der Gesamtperformance kaum an das ausnehmend starke 2. Quartal heranreichen dürfte, das nahezu sicher auch gleichzeitig den Höhepunkt der Corona-Krise markierte.

Dem gegenüber befindet sich unser Depotwert CAPCOM und seine Aktie gegenüber ACTIVISION BLIZZARD aus unserer Sicht aktuell in dreierlei Hinsicht in einer weit besseren Ausgangssituation:

1) In Capcom’s Kernsparte „Digital Gaming“ (90% des Konzernumsatzes) schnellte der Umsatz im 2. Quartal gleich um 54 % nach oben, wuchs damit also noch rasanter als der Spieleumsatz von Activision, wozu nach Konzernangaben vor allem das (derzeit offenbar deutlich stabilere und wachstumsstärkere) Abonnementsgeschäft von Capcom betrug.

2) Den vergleichsweise höheren Spieleumsatzzuwachs als Activision erzielte Capcom (ca. 60 %iger Geschäftsanteil in Asien) im 2. Quartal sogar auch noch trotz eines geographischen Tätigkeitsprofils, welches durch die Aufhebung von Corona-Lockdowns in Asien bereits ab März insgesamt als benachteiligter einzustufen war, als das sicherlich für Activision galt (Spieleumsatz durch länger anhaltende Lockdowns in den USA und Europa begünstigt, dagegen Konzernumsatzanteil in der Region Asien-Pazifik nur rd. 14 %).

3) Gemäß längerfristigen Analystenkonsensschätzungen weist Capcom infolge Ihrer geringeren Unternehmensgröße gegenüber Activision auch weiterhin einen ca. 18 %igen KGV-Bewertungsabschlag auf (per Ende 2022 / Activision bzw. 31.03.2023 / Capcom: KGV von rd. 28 vs. 23), obwohl gemäß Analystenkonsens-Schätzungen bis Ende 2022 bzw. 31.03.2023 Capcom voraussichtlich eine Nettogewinnsteigerung um rd. 59 %, Activision jedoch etwas moderater nur um rd. 54 % erzielen dürfte.

Wir behalten daher die Aktie von CAPCOM in unserem Strategiedepot AKTIEN SPEKULATIV wie auch THEMENDEPOT ZUKUNFTSTECHNOLOGIEN weiterhin bei.

Die charttechnisch zunehmend angeschlagene Aktie von ACTIVISION BLIZZARD haben wir angesichts der hierfür verantwortlich zu machenden Schwachpunkte sowohl in der Ergebnisqualität wie auch den künftigen Ergebnisprojektionen des Konzerns hingegen mit heutiger Eröffnung der NASDAQ in unserem Themendepot ZUKUNFTSTECHNOLOGIEN zum Verkauf gestellt und hierbei einen Verkaufskurs von 79,10 USD realisiert (= USD-Kursgewinn von + 22 % seit Einstand).

04.09.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

17.07.2023

17.07.2023

14.07.2023

14.07.2023

12.07.2023

12.07.2023

23.06.2023

23.06.2023