Alibaba, Xiaomi, Jinko Solar: Chinesische US-Tech-Listings mit Top-Perspektiven

Alibaba, Xiaomi, Jinko Solar: Beste Positionierungen in gesellschaftlich unverzichtbaren Geschäftsfeldern

Es mögen zwar 3 chinesische, US-börsennotierte Technologiekonzerne in völlig unterschiedlichen Geschäftsdomänen und in jeweils unterschiedlichen Aktienmarktkapitalisierungs-Größenklassen sein:

Der chinesische 722 Mrd. USD - Mega Cap ALIBABA (ADR: US01609W1027) als der Asien- und erst recht China-weit mit Abstand größte Online-Geschäfts-und Zahlungsabwicklungs-Marktplatz, der 79 Mrd. USD - Large Cap XIAOMI (KYG9830T1067) als der größte chinesische Hersteller von Smartphones und weiteren Unterhaltungselektronik-Geräten oder der 2,7 Mrd. USD – Small/Mid Cap JINKOSOLAR (ADR: US47759T1007) als ein führender weltweit aktiver Photovoltaikausrüster mit Abdeckung der gesamten Wertschöpfungskette von der Silizium-Rückgewinnung zur Solarmodulherstellung über die Produktion und den Vertrieb dieser Module bis hin zur Errichtung ganzer Solarwerke und dem Betrieb dieser Stromnetze.

Drei Dinge haben diese Konzerne jedoch gemeinsam, was auch deren jüngste durchweg verzeichnete Aktien-Outperformance gegenüber dem MSCI World-Index (jeweils in den vergleichbaren Basiswährungen USD) bestens erklärt.

Erstens, und dies ist sicher die ausschlaggebendste Parallele zwischen allen 3 Konzernen, besetzen sie in einer unbestrittenen Marktführerschaft allesamt essenziellste und aus den immer moderneren Gesellschaftsstrukturen, wie auch dem anhaltenden Wirtschafts- und Bevölkerungswachstum Chinas längst nicht mehr wegzudenkende ökonomische Basispositionen.

Zweitens stehen die Bewertungen all dieser Aktien auch weiterhin in einer überaus attraktiven KGV-Relation zu den langfristig blendenden Ertragsperspektiven, die sich für alle 3 Konzerne aus der integralen Unverzichtbarkeit ihrer Geschäftstätigkeiten für die Wirtschaftsmodernisierung Chinas ergeben.

Und drittens waren alle 3 Konzerne neben ihren unangefochtenen Geschäftspositionen durch die bereits seit März in China als bewältigt anzusehende Corona-Krise zurückliegend dazu weit weniger als gehandicapt zu betrachten und dürften dies auch weiterhin sein, als dies vor allem für ihre Pendants im direkten technologischen Konkurrenzland USA, aber natürlich auch in Europa der Fall ist.

Unter diesen gleich drei Vorteilsattributen aller Aktien kann also ihre gerade seit Anfang März, also mit Überwindung der Corona-Krise gezeigte Outperformance gegenüber dem MSCI World-Index kaum überraschen. Welche geschäftlichen Grundmerkmale es dabei zuletzt waren und bleiben dürften, die uns fest an eine künftige Fortsetzung dieser Outperformancetrends glauben lassen und auch unsere aktuelle Kaufempfehlung für alle 3 Aktien begründen, wollen wir daher nun nachstehend kurz skizzieren.

ALI BABA GROUP HOLDINGS

Beginnen wir zunächst mit dem Mega-Cap und den 3 Konzernen, der 1999 entstandenen ALIBABA GROUP unter Leitung ihres mittlerweile legendären Gründers Jack Ma, dessen Weltruf (wie auch Reichtum) dem eines Bill Gates oder auch Jeff Bezos natürlich zu Recht nicht mehr im Geringsten nachsteht.

Der Holding-Konzern vereinigt über seine 13 führenden Tochter- und Plattformgesellschaften (an die jeweils noch unzählige Subunternehmen angeschlossen sind) im Wesentlichen die untereinander höchst integrierten und perfekt auf einander abgestimmten Aktivitäten des gewerblichen eCommerce-Großhandels, von Online-Waren- und Dienstleistungsangeboten für Privatkunden, von Online-Auktionsaktivitäten und von Zahlungsabwicklungs-Services auf sich. So gesehen könnte man ALIBABA also fast auch als so etwas wie das perfekte Pendant „aus einem Guss“ zu einem hypothetisch voll integrierten US-Konzernverbund bestehend aus einer AMAZON.COM, einer EBAY und einer PAYPAL bezeichnen.

In dieser exzellenten Ganzheitlichkeit und von Jack Ma vom ersten Tag an forcierten einzigartigen Integrationstiefe verbuchte ALIBABA (bei aktuell knapp 120.000 Mitarbeitern) seit dem ihrer erstmals nach dem Verlustjahr 2010 wieder erfolgten Nettogewinnerzielung ab Ende März 2011 bis Ende März 2020 bei einem mehr als ver- 30-fachten Konzernumsatz mehr als eine Ver-70fachung des Nettogewinns!

Und wie unschwer zu erahnen, hatte dieses atemberaubende Geschäftswachstum natürlich auch in den zurückliegenden ersten 6 Monaten des Geschäftsjahres 2020/21 (per 30.09.) getragen von sämtlichen Konzerneinheiten ungebrochen Bestand, indem sich nämlich per Ende September der Umsatz des ersten Halbjahres gegenüber dem Vorjahr weiter um + 30 % sowie der Nettogewinn gar um + 44 % gegenüber dem Vorjahr erhöhten.

Für das Gesamtjahr 2020/21 (per 31.03.2021) unterstellen die Analysten im Konsens zu Recht im 2. Halbjahr eine weiter anziehende Geschäftsdynamik des Konzerns und taxieren die gesamte Umsatzsteigerung auf ca. + 37 % sowie die hiermit einhergehende Nettogewinnausweitung auf + 46 % gegenüber dem Vorjahr. Darüber hinaus wird bis Ende März 2023 eine weitere Umsatzsteigerung um + 57 % sowie im Nettogewinn um + 51 % erwartet.

Auch wenn der jüngst vorerst an offenkundigen Widerständen der chinesischen Regierung gescheiterte, jedoch voraussichtlich lediglich nur um ca. 6 Monate wegen notwendiger Dokumentennachreichungen verschobene Börsengang der primären Zahlungsabwicklungs-Plattform von Alibaba, ANT FINANCIAL (33 %- Anteil von Alibaba, hypothetisches Börsengangs-Rekordvolumen rd. 315 Mrd. USD) die Aktie im November kurzzeitig deutlich auf Talfahrt schickte, so ist hierbei doch zu berücksichtigen, dass dieser Effekt nicht geringste Bedeutung für den weiterhin glänzenden Geschäftsverlauf der Holding hat und daher dieser rein technische Kursrückschlag somit alleine weiter eine hervorragende Zusatzgelegenheit in einen sehr aussichtsreichen Aktienneueinstieg darstellt.

Denn unter den Perspektiven noch weiter nachhaltig jederzeit möglicher Umsatz- und Gewinnsteigerungen um sich mindestens rd. 25 % p.a. ist die Aktie der Alibaba Group mit einem Aktien-KGV (03/2023e) von gerade einmal nur 18 als derartig unterbewertet einzustufen, dass der jüngste Kursrücksetzer, wie auch untenstehender Chart verdeutlicht, nun nach unserer Empfehlung in jedem Fall zu einem Neueinstieg in die Aktie genutzt werden sollte.

Chart: ALIBABA GROUP HLD. gegen MSCI WORLD - Index (jeweils in USD)

XIAOMI CORP.

Kommen wir nun zur XIAOMI CORP., dem zweitgrößten der von uns vorgestellten Titel.

Der 2010 gegründete und in Peking ansässige Konzern ist der in China mit Abstand größte Hersteller von Smartphones, aber auch anderen Konsumelektronik-Geräten wie vor allem von internetfähigen Smart-TVs, Laptops, per künstlicher Intelligenz (z.B. über Sprach- oder Funksignale) gesteuerter Lautsprecher sowie von Gegenstands-Vernetzungen über Internet-Server (sog. „Internet of Things“ IoT).

Diese Produktions- und Vertriebsservices erbringt Xiaomi als weltweit tätiger Konzern mittlerweile nur noch zu 56 % in China, aber bereits schon zu 44 % für das außerchinesische Ausland.

Diese Produktions- und Vertriebsservices erbringt Xiaomi als weltweit tätiger Konzern mittlerweile nur noch zu 56 % in China, aber bereits schon zu 44 % für das außerchinesische Ausland.

Starke internationale Aufmerksamkeit erzielt Xiaomi, nach weltweiten Smartphone-Verkaufsstückzahlen bereits die Nr. 3 hinter Samsung und Huawei und sogar noch vor Apple als der Nr. 4, aktuell vor allem dadurch, dass möglicherweise noch im Dezember, spätestens aber wohl noch im Januar, sein neuestes Smartphone-Modell „Xiaomi Mi 11“ international eingeführt werden soll, welches das weltweit erste sein wird, das mit dem bisher unerreicht energieeffizienten, neuartigen sog. Snapdragon 888-Prozessor (entwickelt durch den US-Konzern Qualcomm) ausgestattet sein wird.

In seiner in China bereits schon seit Jahren weit marktführenden, aber auch zunehmend im Ausland weltweit anerkannten Position im Smartphone-Segment verbucht Xiaomi seit ihrer Börseneinführung in 2015 bis Ende 2019 bei einer Verdreifachung des Konzernumsatzes die gewaltige Verwandlung eines Konzernnettoverlusts von - 9,3 Mrd. HKD in einen Nettogewinn von + 11,3 Mrd. HKD.

In den zurückliegenden ersten 3 Quartalen von 2020 konnte schließlich bei einem 5 %igen Umsatzanstieg eine nicht weniger als 52%ige Ausweitung des Reingewinns verbucht werden.

Mit einer im Analystenkonsens geschätzten Umsatzausweitung von Ende 2019 – Ende 2022 um rd. + 83 % sowie im Nettogewinn gar um + 91 % ist die Aktie bei einem hiermit korrespondierenden KGV von nur 27 ebenfalls als klar unterbewertet und in jedem Fall als kaufenswert einzustufen.

Chart: XIAOMI CORP. gegen MSCI WORLD - Index (jeweils in USD)

JINKOSOLAR HOLDING CO.

Und nun zum letzten und kleinsten Konzern unserer Vorstellungsrunde, der 2005 gegründeten und in Shanghai ansässigen JinkoSolar Holding.

Dieser weltweit aktive Photovoltaikausrüster mit Abdeckung der gesamten Wertschöpfungskette von der Rückgewinnung von hochreinem Polysilizium als dem wesentlichsten, unverzichtbaren Einsatz-Rohstoff zur Solarglas- und -modulherstellung über die Produktion und den Vertrieb dieser Module bis hin zur Errichtung ganzer Solarwerke und dem Betrieb dieser Stromnetze besticht als einer der weltgrößten Förderer und Profiteure des zunehmend global bedeutsamen, alternativen Solarstromerzeugungsbooms hierin allein schon seit 2014 mit einem lückenlos nicht weniger als vervierfachten Konzernumsatz, dem gleichzeitig eine noch leicht überproportionale Steigerung des Nettogewinns auf das 4,2-Fache folgte.

Auch JinkoSolar verbuchte, stark begünstigt auch durch die anhaltende Forcierung weiterer Solarkapazitätsexpansionen in China, einen ausgeprägten Corona-Angebotsdruck verfügbarer Solarmodule gerade in den USA und Europa und einen dadurch je nach Typ und Qualität dadurch ausgelösten rd. 40%igen Anstieg der Solarmodul-Weltmarktpreise in den letzten 9 Monaten, in den zurückliegenden 3 Quartalen bei einem Umsatzanstieg um + 23 % gleich eine Reingewinnsteigerung um + 35 % gegenüber dem Vorjahr.

Ihre Zahlen zum 3. Quartal 2020 wird JinkoSolar in 3 Tagen am 07.12. vorlegen, wobei die Analysten von einem Umsatzanstieg um + 11 % gegenüber dem Vorjahr wie auch einem Nettogewinnanstieg um + 15 % ausgehen.

Bis Ende 2022 wird das weitere Umsatzsteigerungspotenzial ab Ende 2020 aktuell auf + 20 % taxiert, gepaart mit einer Nettogewinnsteigerung um + 24 %.

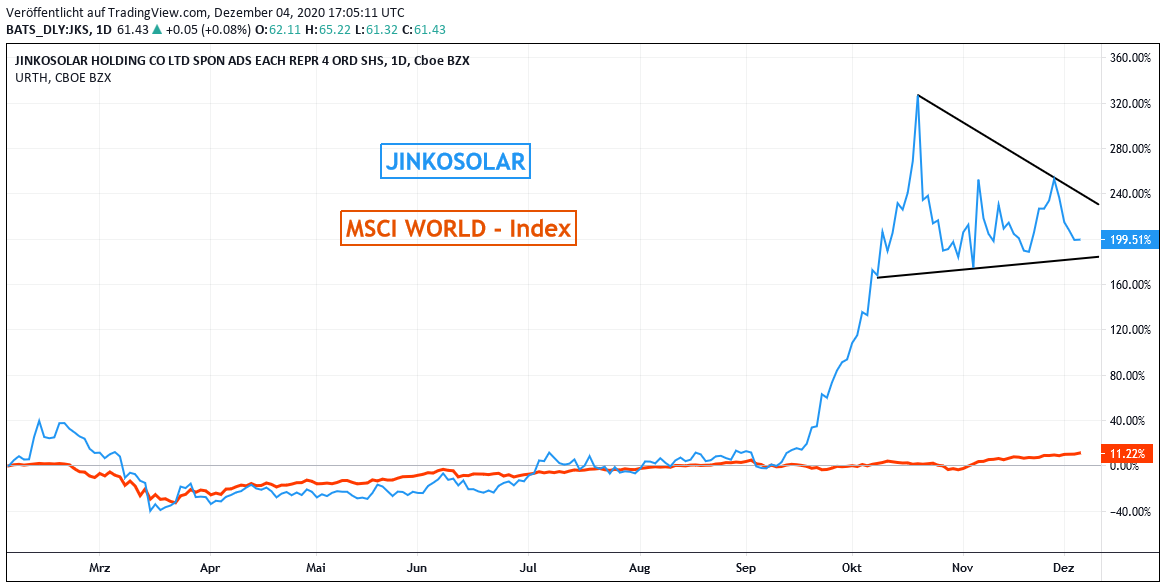

Die damit nur mit einem KGV (2022e) von rd. 18 bewertete Aktie ist damit ebenfalls als klar unterbewertet anzusehen und erscheint uns durch risikobereite Anleger somit ebenfalls als kaufenswert, wobei bereits die Ergebnisvorlage in 3 Tagen durchaus für einen Ausbruch nach oben aus dem aktuell horizontal unterstützten Chart-Konsolidierungskeil sorgen könnte.

Chart: JINKOSOLAR gegen MSCI WORLD - Index (jeweils in USD)

04.12.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

Horst Burmeister

-

05.12.2020 18:47:55 Uhr

Gratulation!

Das Beste.was ich im Internet bisher gelesen habe über Aktienbewertungen. Kurz und vollständig. Was will das Herz

mehr? Vielen Dank...

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

16.04.2024

16.04.2024

08.02.2024

08.02.2024

30.12.2023

30.12.2023

22.11.2023

22.11.2023