Gold, Silber, Platin und Palladium – wo liegen die Chancen?

Zur Attraktivität der Edelmetalle aus langfristiger Perspektive

Nicht erst seit der sich beschleunigenden Korrektur der Edelmetalle in der vergangenen Woche stellt sich aus Investorenperspektive die Frage, ob, welche und wann man einzelne Edelmetalle kaufen sollte. Falls man unterstellt, dass ein Exposure in Edelmetallen aufgebaut werden soll, wäre dann als permanente Aufgabe des Vermögensmanagements, welche man mit welcher Gewichtung wann kaufen sollte.

Diese Fragen sind natürlich nur vor dem Hintergrund der individuellen Ausgangsbedingungen, Wünsche und Risikotragfähigkeit (finanziell und mental) zu entscheiden.

Gleichwohl ist ein Blick auf bestimmte Trends und relative Entwicklungen hilfreich, um diese Fragen zu beantworten.

Eine zentrale Frage für Investoren ist, wie sich die Kapitalströme in den Edelmetallsektor absolut entwickeln und wie die einzelnen Edelmetalle davon profitieren. Im Ergebnis ist dann eine relative Besserentwicklung (relative Outperformance) gegen die anderen zu erwarten.

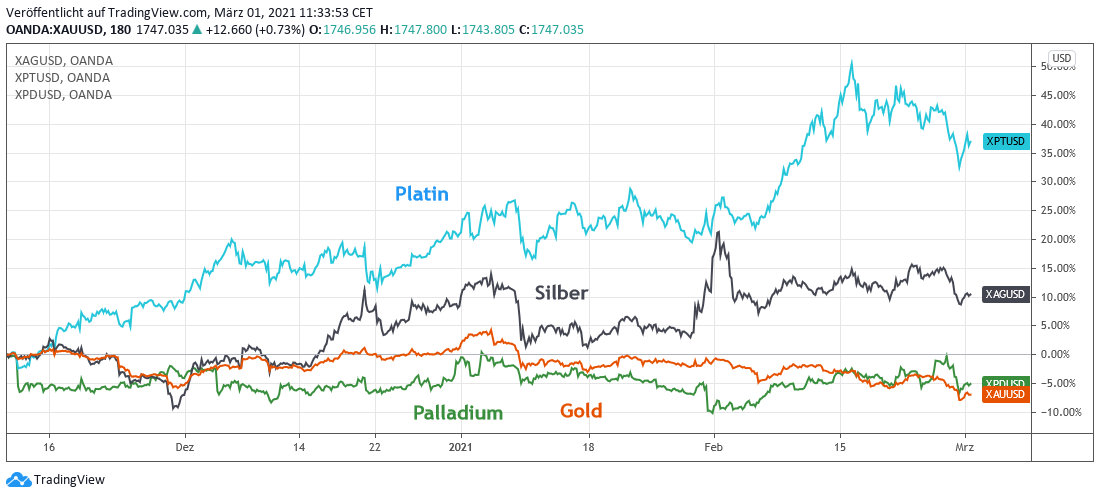

Chart 1 zeigt die Entwicklung von Gold, Silber, Platin und Palladium seit dem Beginn der starken Entwicklung von Platin nach dem Bruch des langfristigen Abwärtstrends im Dezember 2020. Erzeigt auch, dass sich Silber ebenfalls besser als Gold und Palladium entwickelt haben.

Was diese kurzfristige Betrachtung allerdings nicht zeigt, ist, wie sich die kurzfristige Besserentwicklung von Platin und in geringerem Ausmaß auch von Silber in die langfristige Entwicklung einfügt.

Denn wenn dies nur ein kleines Aufbäumen in einem Abwärtstrend wäre, wären die steigenden Kurse von Platin und Silber Verkaufskurse und keine Kaufgelegenheiten.

Wie bereits erwähnt, hat Platin mit dem Überwinden des langfristigen Abwärtstrends ein mittel- und langfristiges Kaufsignal gegeben.

Dies bedeutet, dass sich die Frage des Timings für den Einstieg einmal auf kurzfristiger und langfristiger Perspektive beantworten lässt, die Antworten aber durchaus verschieden sein können. Denn im besten Falle entspricht der Anlagehorizont bei der Indikatoren-Wahl eben auch jenem der Skale der Indikatoren!

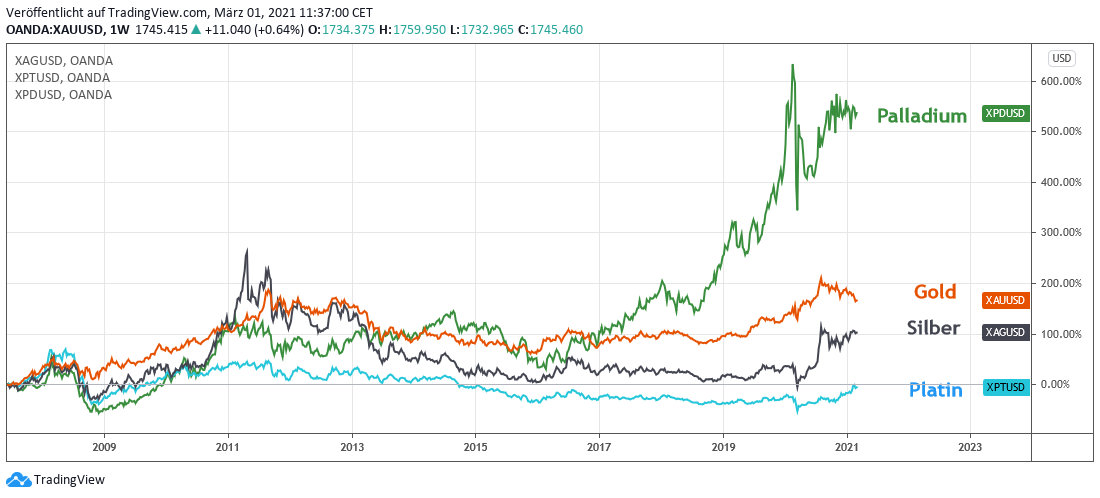

Chart 2 zeigt nun die Entwicklung der 4 Edelmetalle seit der Finanzkrise 2008/2009.

Es zeigt sich, dass die starke Outperformance von Palladium erst mir dem Dieselskandal richtig ins Rollen kam und vor allem auf eine sehr geringe Preiselastizität der Palladiumnachfrage verweist.

Da allerdings der absolute physische Markt für Platin ungefähr genauso groß ist wie bei Palladium, ist es plausibel anzunehmen, dass mittelfristig nicht nur Substitutionseffekte von Palladium hin zu Platin den Platinpreis anschieben werden, sondern auch neue Treiber wie das steigende Bemühen, Platin als physisches Investment attraktiver zu machen. Beispielhaft seien hier die Aktivitäten des World Platinum Investment Council (WPIC) genannt.

Da allerdings der absolute physische Markt für Platin ungefähr genauso groß ist wie bei Palladium, ist es plausibel anzunehmen, dass mittelfristig nicht nur Substitutionseffekte von Palladium hin zu Platin den Platinpreis anschieben werden, sondern auch neue Treiber wie das steigende Bemühen, Platin als physisches Investment attraktiver zu machen. Beispielhaft seien hier die Aktivitäten des World Platinum Investment Council (WPIC) genannt.

Silber hingegen besitzt zwar einen deutlich größeren physischen Markt, aber der Maßstab der Bewertung von Knappheit ist hier nicht Platin (oder Palladium), sondern die Silbernachfrage und der marginale Marktteilnehmer. Und angesichts des politischen Willens weltweit, die Weltwirtschaft schnell und mit viel Geld ,,grüner‘‘ zu machen, ist klar, dass dies ohne Silber kaum zu machen sein wird.

Hinzu kommt, dass Silber in über 95 % der Weltgeschichte in irgendeiner Form Geld war. Was sagt das für die Zukunft? Auf jeden Fall das, dass Silber ein heißer Kandidat dafür ist, sich an funktionierende Formen von Wertaufbewahrungsmitteln zu erinnern, die in der Lage sind, als Verrechnungseinheit zu dienen, wenn das Vertrauen in andere Währungen einbricht und dabei auch gleich noch der Strom ausfällt, was digitale Währungen vor einige Probleme stellen dürfte.

Fazit

Das Timing für den Auf- oder Abbau des Exposures in Edelmetallen ist szenarioabhängig, deren Zeitrahmen die Skale der Indikatoren bestimmen sollte. Auf dieser Basis ergibt sich für langfristige Investoren, die an einen vorübergehenden Effekt von ,,Dieselgate‘‘ glauben, eine attraktiver ,,Investment Case‘‘ für Platin, und aufgrund der noch viel größeren und stetig wachsenden Verwendungszwecke von Silber erst recht für Silber.

Palladium hat als positiven Faktor die anhaltende Nachfrage, die wächst, und den weiterhin kleinen Markt, was zu einer anhaltenden Verknappung des Angebots bei gleichzeitig niedriger Preiselastizität der Nachfrage führt. Es ist deshalb durchaus das Szenario wahrscheinlich, dass Palladium ebenfalls weiter steigt, Platin aber eben deutlich stärker steigt, weil es den Dieselgate-Schatten verlässt.

Gold dagegen ist nicht nur Notenbankreserve, sondern auch der stärkste kognitive Anker für Geldwertstabilität in Zeiten, in denen das laufende Experiment mit Fiatgeld zum Stresstest aufgerufen wird. Diesen Stresstest wird aber nicht durch die EZB, die FED oder die EBA durchgeführt, sondern vom Markt. Der Cäsar, der hier den Daumen hebt oder senkt, hat kein Publikum – er ist das Publikum!

02.03.2021 - Arndt Kümpel - ak@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

Gerhard Winkler

-

03.03.2021 23:44:51 Uhr

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)