Änderungsmöglichkeit der Grunderwerbsteuerfestsetzung bei Kaufpreisminderung

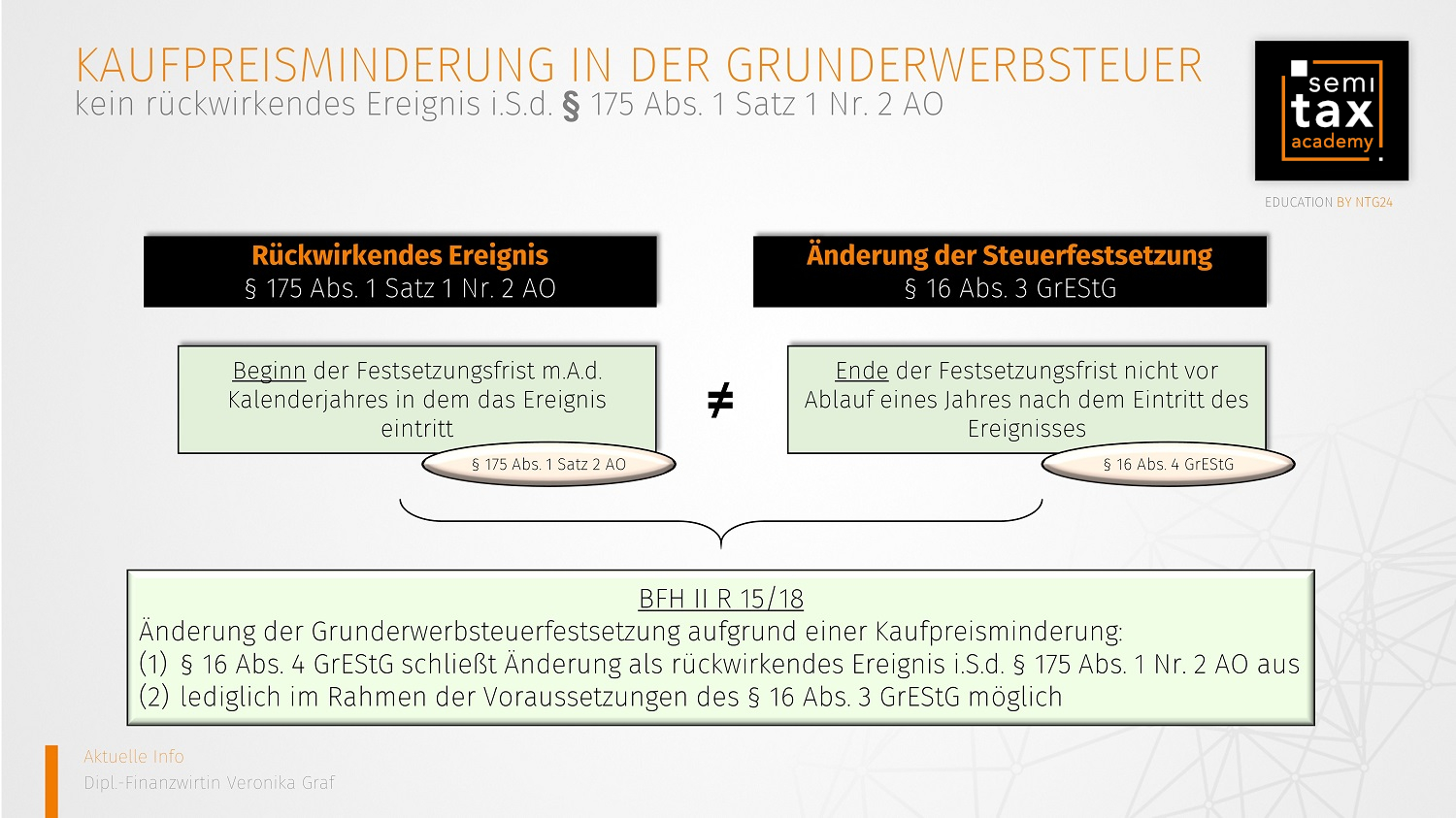

Kein rückwirkendes Ereignis i.S.d. § 175 Abs. 1 Satz 1 Nr. 2 AO - BFH Urteil vom 22.07.2020, II R 15/18

Der BFH hat sich jüngst damit befasst unter welchen Voraussetzungen im Fall einer Kaufpreisminderung der Grunderwerbsteuerbescheid geändert werden kann. Das Grunderwerbsteuergesetz kennt die spezialgesetzliche Korrekturvorschrift des § 16 Abs. 3 GrEStG, wonach eine Änderung möglich ist, wenn die Herabsetzung innerhalb von zwei Jahren seit Steuerentstehung stattfindet (§ 16 Abs. 3 Nr. 1 GrEStG) oder die Herabsetzung aufgrund § 437 des Bürgerlichen Gesetzbuches (BGB) erfolgt (§ 16 Abs. 3 Nr. 2 GrEStG). Sind diese Voraussetzungen jedoch nicht gegeben, besteht dann die Möglichkeit einer Änderung als rückwirkendes Ereignis i.S.d. § 175 Abs. 1 Satz 1 Nr. 2 der Abgabenordnung (AO)?

Der Sachverhalt

Die Klägerin erwarb mit notariellem Kaufvertrag vom 07.08.2007 Grundvermögen gegen Zahlung eines Kaufpreises, Übernahme einer ausstehenden Grunderwerbsteuer aus einem Vorvertrag des Verkäufers sowie weitere dem Verkäufer zu erstattenden Kosten. Das Finanzamt setzte auf diese Summe Grunderwerbsteuer fest. Mit notariell beurkundetem Vergleich vom 24.02.2009 beschlossen die Klägerin und der Verkäufer den Kaufpreis nachträglich zu mindern. Die anteilige Rückzahlung erfolgte zwei Tage nach Beurkundung. Mit Schreiben vom 13.09.2012 beantragte die Klägerin die Änderung des Grunderwerbsteuerbescheids nach § 175 Abs. 1 Satz 1 Nr. 2 AO. Das Finanzamt lehnte den Antrag mangels Vorliegens eines rückwirkenden Ereignisses ab und erläuterte zudem das eine Änderung nach § 16 Abs. 3 GrEStG entfiele, da die Voraussetzungen nicht erfüllt seien.

Das Finanzgericht München bestätigte die Rechtsauffassung des Finanzamts. Der Abschluss des Vergleichs stelle nach Feststellung des Finanzgerichts kein Ereignis mit steuerlicher Rückwirkung dar. Eine Berücksichtigung der Vereinbarung hätte nach § 16 Abs. 3 Nr. 1 GrEStG erfolgen können, es sei jedoch versäumt worden den erforderlichen Antrag innerhalb der Festsetzungsfrist zu stellen.

Die Entscheidung

Die Revision gegen das Finanzgerichtsurteil wies der BFH als unbegründet zurück.

Die Herabsetzung der Gegenleistung i.S.d. § 16 Abs. 3 GrEStG ermöglicht keine Änderung nach § 175 Abs. 1 Satz 1 Nr. 2 AO, was sich aus der Zusammenschau von § 16 Abs. 4 GrEStG und § 175 Abs. 1 Satz 2 AO ergibt.

So schiebt § 16 Abs. 4 GrEStG bei Eintritt eines Ereignisses i.S.d. § 16 Abs. 1 bis 3 GrEStG, hier namentlich die Minderung des Kaufpreises, das Ende der Festsetzungsfrist insoweit hinaus, als diese nicht vor Ablauf eines Jahres nach Eintritt des Ereignisses endet.

§ 175 Abs. 1 Satz 2 AO demgegenüber regelt in Fällen der Änderung aufgrund eines rückwirkenden Ereignisses den Beginn der Festsetzungsfrist mit Ablauf des Kalenderjahres in dem das Ereignis eintritt.

Würde ein Ereignis i.S.d. § 16 Abs. 1 bis 3 GrEStG ein rückwirkendes Ereignis i.S.d. § 175 Abs. 1 Satz 1 Nr. 2 AO darstellen, liefe der § 16 Abs. 4 GrEStG ausnahmslos leer. Mit Ablauf eines Jahres nach einer Kaufpreisminderung würde dann die vierjährige Festsetzungsfrist nach § 169 Abs. 2 Satz 1 Nr. 2 AO erneut beginnen.

Eine Auslegung, mit der eine Vorschrift jeglichen Anwendungsbereich verliert, widerspricht der gesetzlichen Systematik und wäre offenkundig unzulässig.

Fazit:

Mit diesem Urteil bestätigt der BFH seine Rechtsauffassung, dass für die Beurteilung, ob einer nachträglichen Änderung des Sachverhalts eine rückwirkende steuerrechtliche Bedeutung zukommt, das jeweilige materielle Recht einschlägig ist. Infolgedessen ist der Umstand, dass einem Ereignis ertragssteuerrechtlich eine Rückwirkung zukommt für die Zwecke der Grunderwerbsteuer nicht maßgebend.

Mit diesem Urteil bestätigt der BFH seine Rechtsauffassung, dass für die Beurteilung, ob einer nachträglichen Änderung des Sachverhalts eine rückwirkende steuerrechtliche Bedeutung zukommt, das jeweilige materielle Recht einschlägig ist. Infolgedessen ist der Umstand, dass einem Ereignis ertragssteuerrechtlich eine Rückwirkung zukommt für die Zwecke der Grunderwerbsteuer nicht maßgebend.

Es bleibt festzuhalten, dass sofern sich nachträgliche Änderungen des Kaufpreises ergeben, eine Änderung des Grunderwerbsteuerbescheides zeitnah beantragt werden muss. Andernfalls kann es passieren, dass der Antrag seitens des Finanzamts zurecht mangels Änderungsvorschrift abgelehnt wird.

Das Urteil in voller Länge: II R 15/18

19.11.2020 - Veronika Graf - vg@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)