Die Umsatzsteuerjahreserklärung in Zeiten von Corona – Ausfüllhilfe

Eintragung der Steuersatzänderungen in die Vordrucke der Finanzverwaltung

In einem früheren Artikel habe ich bereits erläutert, welche Eintragungen bei den Umsatzsteuervoranmeldungen vorzunehmen sind, damit die Steuersatzsenkung ordnungsgemäß berücksichtigt wird. Am Ende des Jahres muss jedoch auch die Jahressteuererklärung erstellt werden und auch hier gibt es Besonderheiten, welche ich Ihnen mit diesem Artikel näher bringen möchte.

Einstieg:

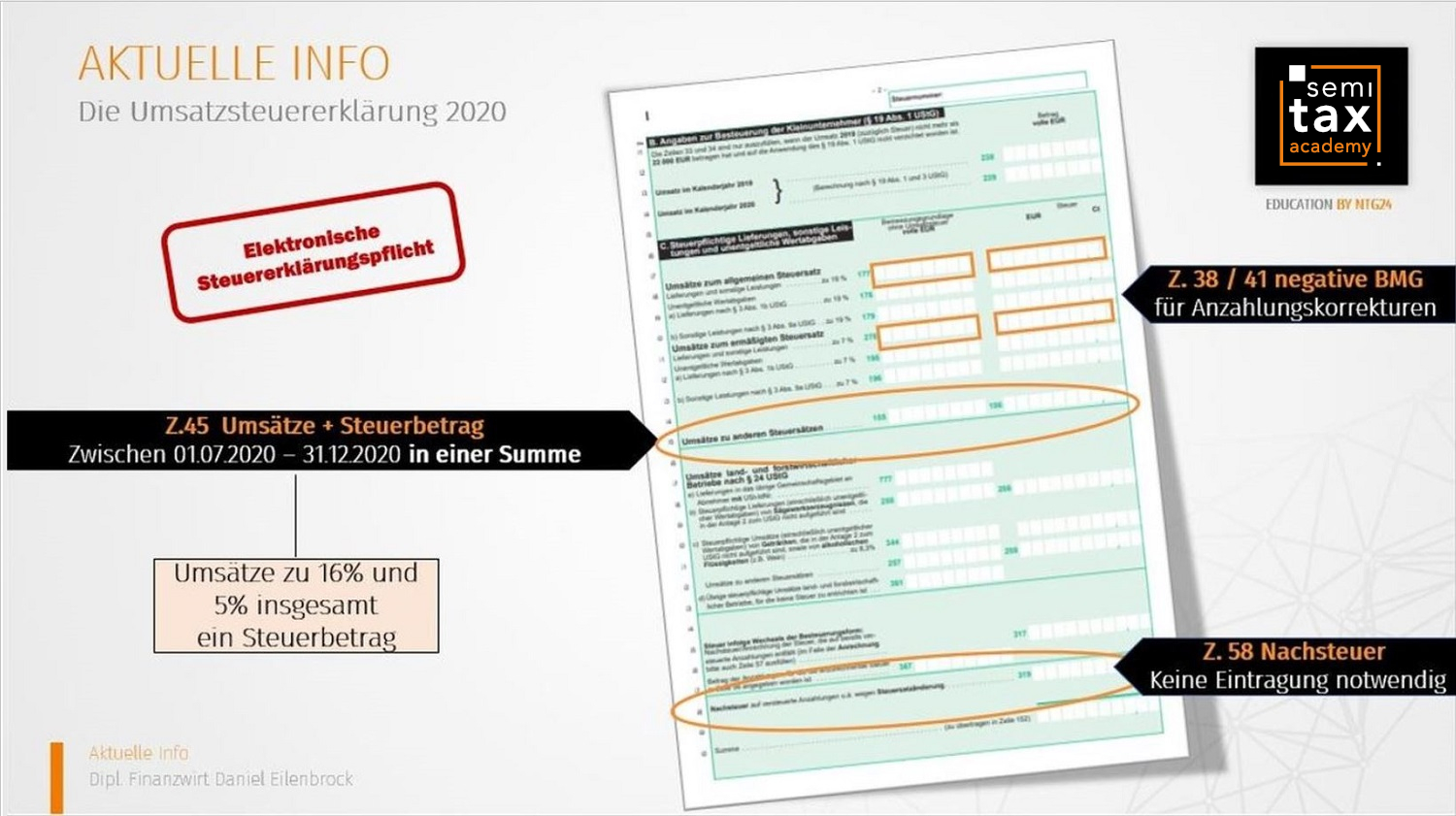

Umsätze, die den bis zum 30.06.2020 geltenden Steuersätzen von 19 % bzw. 7 % unterlegen haben, sind in den Zeilen 38 bis 43 zu erklären. Einzutragen sind auch Änderungen von Bemessungsgrundlagen (§ 17 UStG), insbesondere für Umsätze, die den bis zum 30.06.2020 geltenden Steuersätzen unterlegen haben.

Sofern aufgrund besonderer Genehmigung die sog. Istversteuerung (Besteuerung nach vereinnahmten Entgelten, § 20 UStG) anzuwenden ist, gilt dies auch für vor dem 1.07.2020 vereinnahmte Beträge zu nach dem 30.06.2020 ausgeführten Umsätzen.

Umsätze zu den ab dem 1.07.2020 geltenden Steuersätzen 16 % und 5 % sowie der darauf entfallende, selbst berechnete Steuerbetrag sind insgesamt in der Zeile 45 einzutragen. Dies gilt auch für Umsätze, für die eine Anzahlung vor dem 1.07.2020 vereinnahmt wurde. Bereits mit 19 % oder 7 % besteuerte Anzahlungen zu nach dem 30.06.2020 ausgeführte Umsätze sind zu korrigieren, indem in Zeile 38 bzw. 41 eine negative Bemessungsgrundlage berücksichtigt wird. Eine Eintragung in Zeile 58 (als negative Nachsteuer) ist insoweit nicht vorzunehmen.

Beispiel:

Ein Händler hat im Dezember 2019 eine Anzahlung von 11.900 € erhalten und die darin enthaltene Umsatzsteuer (19 %) von 1.900 € an das Finanzamt abgeführt. Bei Lieferung am 20.08.2020 vereinnahmt der Händler den restlichen Kaufpreis von 46.100 €.

Die Lieferung unterliegt dem ab 1.07.2020 geltenden Steuersatz von 16 %. Somit muss in die Zeile 45 das gesamte Entgelt von 50.000 € und die darauf entfallende Steuer von 8.000 € erklärt werden (Berechnung: 11.900 € + 46.100 € = 58.000 €; 58.000 € : 1,16 = 50.000 €). Die bereits mit 19 % besteuerte Anzahlung ist zu korrigieren, indem in Zeile 38 eine negative Bemessungsgrundlage in Höhe von 10.000 € eintragen wird. Eine Eintragung in Zeile 58 ist nicht vorzunehmen.

Weitere Besonderheiten:

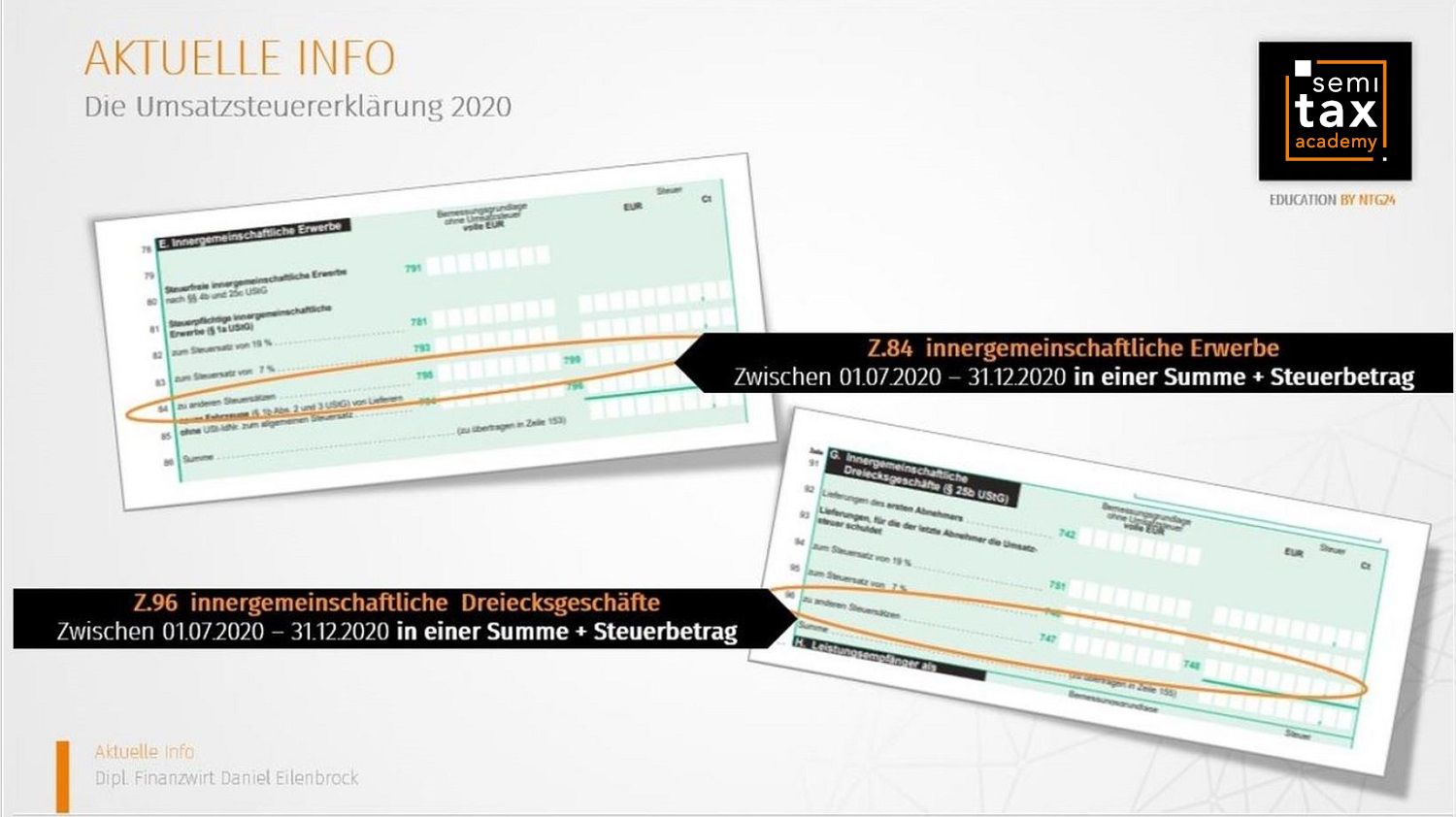

Innergemeinschaftliche Erwerbe zu den bis zum 30.06.2020 geltenden Steuersätzen sind in den Zeilen 82 bis 83 einzutragen.

Innergemeinschaftliche Erwerbe zu ab dem 1.07.2020 geltenden Steuersätzen zu 16 % und 5 % sowie der darauf entfallende, selbst berechnete Steuerbetrag sind insgesamt in der Zeile 84 einzutragen.

Bei innergemeinschaftlichen Dreiecksgeschäften (§ 25b UStG) ist die Steuer, die der letzte Abnehmer nach § 25b Abs. 2 UStG für die Lieferung des ersten Abnehmers schuldet, in den Zeilen 94 bis 97 einzutragen. Die vor dem 1.07.2020 erhaltenen Lieferungen, für die der letzte Abnehmer die Umsatzsteuer schuldet, und der darauf entfallende, selbst berechnete Steuerbetrag sind in den Zeilen 94 und 95 einzutragen.

Die nach dem 30.06.2020 erhaltenen Lieferungen, für die der letzte Abnehmer die Umsatzsteuer schuldet, und der darauf entfallende, selbst berechnete Steuerbetrag sind insgesamt in der Zeile 96 einzutragen.

Fazit:

Auch die Vordrucke für die Jahressteuererklärung haben sich nicht geändert, aber es sind ebenfalls kleine Feinheiten wie bei den Voranmeldungen zu beachten.

16.09.2020 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)